НДС – это косвенный налог, способ вложения в бюджет доли добавленной стоимости, которая присутствует на всех этапах изготовления и сбыта услуг и продукции. Как же посчитать НДС?

Сумма рассматриваемого налога, которую необходимо оплачивать в бюджет, рассчитывается разницей между налогом, который начислен по определенной ставке из налоговой системы, и налогом вычетов. Ставка вычисляется из положений законодательства. Налог вычетов представляет собой сумму налога, оплаченную непосредственно в процессе приобретения продукции или услуг, которые применяются в деятельности предприятия, облагаемого НДС.

Содержание

Онлайн калькулятор начисления и выделения НДС (налога на добавленную стоимость), формула расчета НДС, как рассчитать НДС в Украине

Результаты расчета

-

Стоимость

5 000,00

-

НДС, %

20,00

-

Точность, знаки после запятой

2,00

-

Сумма НДС

1 000,00

-

Стоимость с НДС

6 000,00

-

Сумма НДС

833,33

-

Стоимость без НДС

4 166,67

Как правильно рассчитать НДС от суммы на калькуляторе онлайн?

Если вам необходимо рассчитать сумму налога НДС, советуем воспользоваться калькулятором от Prostobank.ua.

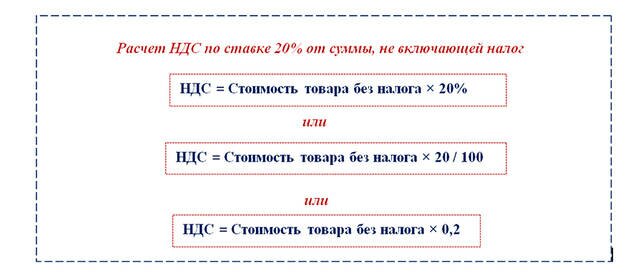

Формула расчета НДС = (Стоимость* НДС, %) / 100%

Для осуществления расчетов НДС достаточно ввести один параметр – стоимость товара или услуги. По умолчанию калькулятор считает НДС для ставки 20% с точностью 2 знаки после запятой. При необходимости данные параметры можно изменить. Нажав кнопку «Рассчитать», вы узнаете стоимость НДС. Кроме того, с помощью нашего калькулятора можно вычислить выделение НДС из суммы.

Пример расчета НДС

Если вам необходимо начислить НДС на сумму 1000 грн. по ставке 20%, в результатах расчета стоимость НДС будет 200 грн.

Если необходимо выделить НДС из суммы 1000 грн. по ставке 20%, сумма НДС составит 166,67 грн., стоимость без НДС – 833,33 грн.

Горячие предложения

Разместить объявление

UniGroup

Кредит под 1,5% в месяц. Под авто, квартиру, дом, нежилое помещение

Сумма: от 30 000 до 15 000 000 грн.

Срок: от 1 месяца до 10 лет

Без выписки и перерегистрации

Киев, Киевская обл. до 60 км

Подробнее

Страховая группа ТАС

Страховка онлайн

Туристическая страховка онлайн: три программы на выбор.

Обязательная автогражданка от лидера рынка.

Подробнее

-

Заказать онлайн:

-

Кредит на карту

-

Кредит наличными

-

Кредитку

-

Кредит под залог

-

Кредит под 0%

Общие понятия

НДС – это непрямой налог, который входит в цену товаров, работ или услуг. Оплачивает НДС покупатель (заказчик), но учёт и перечисление средств в счёт государства ложится на плечи продавца (исполнителя). В этих правоотношениях сторона, которая ведёт учёт и проводит отчисления называется налоговым агентом.

НДС высчитывается в форме процента от стоимости товара или услуги. По общему правилу налоговый агент может как сразу включить этот налог в стоимость товара и не уведомлять клиента о его размере, так и указать его отдельной строкой в чеке. НДС не увеличивает фактическую стоимость товара, он рассчитывается отдельно и является обособленным платежом.

НДС платится только с тех операций, которые указаны в налоговом кодексе Украины. В 2019 году этот перечень выглядит следующим образом:

- 20% налога платят все налоговые агенты, кто занимается:

- поставкой товаров с таможенной территории Украины;

- предоставлением услуг;

- ввозом товаров из-за границы;

- вывозом товаров из Украины;

- предоставлением услуг международных перевозок.

- 7% налога накладывается на плательщиков, если они поставляют лекарственные средства или медицинское оборудование, разрешённые на территории Украины.

- 0% налога выплачивают все агенты, которые:

- ввозят и вывозят товары по особому режиму (например, в формате свободной налоговой зоны в аэропорту);

- поставляют товары для заправки морских и воздушных суден, военного транспорта, космических кораблей;

- предоставляют услуги перевозки международной перевозки со специальным документом;

- услуги в сфере обслуживания воздушных суден, которые осуществляют международные рейсы.

Также при расчёте НДС нужно учитывать льготы, которые устанавливаются государством каждый год в зависимости от экономической ситуации в стране.

Если та или иная отрасль промышленности или предоставления услуг находится в сложном положении, государственные органы могут временно установить для них пониженную ставку НДС для того, чтобы помочь преодолеть кризисный период и восстановить стабильную ситуацию на рынке.

Регистрация плательщиком НДС

Логичным является вопрос – когда наступает стадия перехода от статуса пассивного плательщика НДС к активному?

Налоговый кодекс Украины (НКУ) отвечает на этот вопрос:

1) субъект хозяйственной деятельности обязан зарегистрироваться плательщиком НДС в случае, если за последние 12 месяцев сумма, полученная в процессе реализации товаров, выполнения работ и предоставления услуг суммарно превышает 1 млн. грн. (в рассчитываемую выручку не входит суммы, оплаченного НДС). Важно акцентировать внимание на формулировке «за последние 12 месяцев» — здесь нет привязки к календарному году;

2) субъект хозяйственной деятельности может добровольно зарегистрироваться плательщиком НДС.

Кроме того, плательщиками НДС могут выступать лица, которые специально не регистрируются в качестве плательщика, так, например, физлица, которые ввозят на территорию Украины товары, стоимость которых превышает законодательно установленный (см. Таможенный кодекс) лимит, обязаны при оформлении платежа заплатить НДС при оформлении такого товара.

Ставки НДС в Украине

Украинское законодательство предусматривает на 2020 год три вида ставок НДС:

- Ставка 20%, которая применяется по умолчанию ко всем видам операций, подлежащих налогообложению.

- Ставка 0% — применяется к операциям, прямо предусмотренным законом, например, нулевая ставка применяется к экспорту товаров.

- Ставка 7% применяется в случаях установленных Налоговым кодексом (например, торговля медпрепаратами)

Кроме того, необходимо вычленить операции:

1. которые не подлежат налогообложению НДС, т.е. операции освобожденные от уплаты НДС

2. которые не являются объектом налогообложения.

Налоговая накладная по налогу на добавленную стоимость

Налоговая накладная по НДС — это обязательный документ, который выдается продавцом при продаже товара с последующей регистрацией в Едином реестре налоговых накладных. Налоговая накладная это единственный документ, который дает право на налоговый кредит, что делает его обязательным документом в системе уплаты НДС. Нарушение порядка документооборота налоговых накладных предусматривает серьезные санкции.

Дата выдачи налоговой накладной — один из самых важных показателей при заполнении документа. Законодатель предусмотрел два критерия, которые влияют на дату накладной:

- дата получения денег за товар

- дата получения товара

Дата накладной заполняется по первому событию, т.е. что раньше из указанных событий наступило — то и будет датой накладной.

С 2015 года все выданные налоговые накладные должны регистрироваться в Едином госреестре выданных налоговых накладных. Однако, накладная по НДС будет зарегистрирована при условии соответствия формуле, утвержденной с 2015 года. Суть формулы состоит в том, что сумма НДС в выданной налоговой накладной должна быть сопоставима с суммой денежных средств, которые находятся на НДС-счетах плательщика далее

НДС-счета

С 2015 года в системе Госказначейтсва всем плательщикам НДС открылись специальные счета. Счета используются исключительно в целях администрирования налога на добавленную стоимость. Главной особенностью таких счетов являются:

- невозможность использования средств на счетах для иных целей, кроме как для администрирования НДС

- влияние показателей счетов на возможность регистрации налоговых накладных в ЕГР

Отчетность и уплата НДС

Налоговый кодекс предусматривает обязанность плательщиков НДС ежемесячно отчитываться до 20 числа месяца, следующего за отчетным.

Уплата же НДС осуществляется в течении 10 дней с момента окончания срока подачи отчета, т.е., как правило, до 30 числа включительно.

С 2015 года законодатель ввел право налогоплательщиков не подавать налоговые декларации в случае отсутствия: а) налоговых обязательств; б) показателей обязательных к декларированию.

Как расчитать НДС

Для определения суммы НДС к оплате в бюджет необходимо от суммарного размера обязательств отнять суммарный размер кредита и перечислить в бюджет положительную разницу.

Теперь детальнее:

— учет НДС ведется отдельно от других видов налогов и его размер не учитывается при их расчете;

— ставки НДС – 20%, 7% и 0% ;

— обязательство представляет собой общую сумму НДС, указанную в налоговых накладных, выписанных поставщиком в течении отчетного периода (месяца / квартала);

— кредит, в свою очередь, — это общая сумма НДС, указанная в налоговых накладных, полученных в течении отчетного периода (месяца / квартала).

Если вы все еще не заключили договор на оказание бухгалтерских услуг, и планируете самостоятельно вести учет налога, то для более качественного восприятия сути НДС приведем вам пример:

Вы – плательщик НДС, в данном отчетном периоде, реализуете товары/работы/услуги 3-м покупателям на суммы (без учета НДС) соответственно: 500 грн., 1000 грн. и 1500 грн. Для определения размера НДС, который сформирует Ваше обязательство, необходимо разделить каждую из этих сумм на 5 и добавить полученный результат к каждой из цифр соответственно:

500/5 = 100 (размер НДС) — 500 + 100 = 600 (общая сумма налоговой накладной, в т.ч. НДС)

1000/5 = 200 (размер НДС) – 1000 + 200 = 1200 (общая сумма налоговой накладной, в т.ч. НДС)

1500/5 = 300 (размер НДС) – 1500 + 300 = 1800 (общая сумма налоговой накладной, в т.ч. НДС).

Таким образом, общий размер Вашего обязательства за отчетный период составляет – 600 грн.

Размер налогового кредита определяется путем сложения сумм НДС из налоговых накладных, полученных от поставщиков.

В нашем примере допустим, что общая сумма покупок за отчетный период составляет 1800 грн. То есть, размер НДС, относимый в кредит, составляет 300 грн. (1800/6)

Таким образом, размер обязательства по НДС к оплате в бюджет составит – 300 грн. (600 грн. обязательства минус 300 грн. кредита).

Что делать если сумма кредита превышает сумму налогового обязательства? В таком случае применяются правила возмещения НДС.

Как определить сумму НДС (вычисление)

НДС (налог на добавленную стоимость) — непрямой налог, применяемый в Украине с 1992 года. Налог на добавленную стоимость является важным элементом налогообложения предприятий. Налоговая ставка НДС в Украине – 20%.

Расчет налога осуществляется отдельно по каждой из применяемых ставок. НДС, уплаченный при приобретении товаров, работ, услуг, не подлежащих налогообложению, к вычету не принимается.

Базой налогообложения НДС, как правило, является договорная стоимость товара (с 2016 года для целей налогообложения стоимость не может быть менее обычных цен). Объектом налогообложения НДС является операция по поставке товара, работ, услуг.

Важно! Плательщиками НДС, по сути, на территории Украины являются все участники хозяйственных операций. Здесь важно акцентировать внимание на законодательно установленном отличии между активными и пассивными плательщиками НДС.

Активными плательщиками НДС являются предприниматели, зарегистрированные как плательщики НДС в органах Государственной фискальной службы (ГФС) Украины, пассивными же плательщиками являются все остальные.

При реализации товаров, работ, услуг, передаче имущественных прав НДС предъявляется покупателю дополнительно к цене реализации.

На практике при расчете НДС возможны 2 варианта:

- Если есть сумма без НДС — как считать НДС от суммы.

- Если есть сумма с учетом НДС — как посчитать НДС в том числе.

Поясним, как правильно посчитать НДС в каждом из случаев.

Есть вопрос к юристу?